|

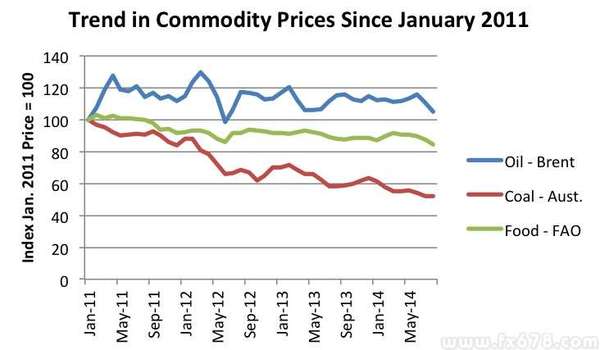

大宗商品价格下跌是坏消息吗?这可能意味着全球经济长期以来(至少第二次世界大战以来)累积的“债务泡沫”未能进行足够大的扩张。若“债务泡沫”破裂,大家都将面临巨大的灾难。本文从“十大角度”,深度解析原油与全球经济、政府债务及金融市场的关系。 很多人应该有印象:石油价格下跌也即意味着生产成本下滑,因而所担心的“油价峰值”还很遥远。但是,这并非正确的解释,特别是当很多种类型的大宗商品价格同时下跌的情况。当价格被世界市场设定的时候,一个很大的问题是:购买者的可承受能力。即使食品、油、煤接近生活必需品,但若消费者不能承受其价格,他们就不会买单。 下图显示:自2011年上半年开始,布伦特原油、澳洲煤炭、食品一直呈现趋势性下跌,该跌势持续至目前的2014年9月份。例如,布伦特原油目前位于97.70美元/桶附近,而最近一个月(今年8月份)的均价却在105.27美元/桶。这种急剧下滑的近期跌势是令很多人担心的。

十大容易令人困惑的问题,下面来分析分析。 问题 #1:短期而言,大宗商品价格反映的不是开采成本,而是购买者的可接受能力。 石油价格是基于全球范围而设定的。世界各地的开采成本却差异。因而很明显,油价并非与任何特定生产商的开采成本匹配,也不是与开采成本加合理利润匹配。 若油价下跌,有种“诱导”让人相信生产成本已下跌了。从一个足够长时期来看,生产成本的下跌理应会引发油价下跌,但我们知道,很多石油产商正发现目前油价太低。 短期内,低油价可能是暗示更少的大宗商品能在世界市场中售出。诸如石油和食品等大宗商品都是非常需要的产品,为何需求会下降?不幸的是,这个问题的答案是:价格的可承受能力。价格的可承受能力大体上取决于:(1)薪资;(2)债务。薪资倾向于相对稳定。因而,如果说“价格承受能力”的确是引发对石油及食品等高必须品需求下滑的因素,那么,可能的元凶就是为了减少债务增长。 问题 #2:经济增长倾向于带来“债务泡沫” 很多经济学家认为,科技创新是经济增长的关键。但从过去100年全球经济增长类型来看,各国促进经济增长的模式似乎是:(增加负债) + (低成本开采化石燃料) + (低价使用化石燃料资源)+ (科技创新)。 在这种情况下,债务总是随着经济增长而增长。不幸的是,这种经济增长仅仅只是短暂的,因为资源倾向于越使用越昂贵,令经济增长所需要的“便宜资源”消失。 而使用负债有几大好处: 负债,能使消费者购买到新资源生产的终端产品(假如该终端产品对消费者收入不太贵的话) 负债,能让资源开采商在从开采资源中获利之前,得到购买设备及雇工所需要的资金 负债,能让工厂老板在开工厂盈利之前,有能力建造厂房 负债,能让政府在获得税收支付基建费用之前,获得路和桥等基建工程所需的资金 更重要的是,由以上四种负债产生的“需求”推高了资源价格,令相关企业足以从中赢得合理的盈利空间。 高价资源是一个问题。任何资源的高价格都将令这种支付循环难以持续。石油价格走高则更是一个问题。在美国,一旦油价升至40美元或50美元/桶上方,薪资增长就会停止。 随着油价走高,那么大多数工人生活水平就难以改善、良好的薪资待遇也难以找到。 问题 #3:在零增长或下滑的经济中,还债很困难 一旦增长停止(或者增长明显放缓),“债务泡沫”就倾向于破裂,因为相较于增长的经济,在一个萎缩的经济形势下连本带息地还债是明显更加困难的。 政府可以通过“旧债换新债”以及将实际利率降至零水平的方法,在很长时间内“隐藏债务问题”,但从某种角度来看,这种系统注定是要崩溃的。 并非所有的债务都是等价的。吹起的股价泡沫的债务对大宗商品价格影响有限。为了令大宗商品价格保持在生产商愿意继续生产的水平,那么债务将不得不重新由成千上万的大宗商品潜在买家来背负。 同时,任何倾向于降低世界贸易的改变,都将引发全球经济走向萎缩,并令连本带息还债变得更加困难。因而,对俄罗斯制裁,以及俄罗斯对欧盟和美国的制裁,都倾向于将世界更快地推向“债务崩溃”。 问题 #4:油价及其他大宗商品价格上涨是一个麻烦,特别是对于进口这些大宗商品的国家而言。 若油价或食品价格上涨,我们的薪资没有相应涨幅,那么结果就是民众退回到“可买可不买”阶段,而“可买可不买”阶段就引发相关企业裁员,之后进入的就是向2007-2009年全球经济衰退时的情形:房价下跌(既然高房价是可买可不买)、银行倒闭、很多人失业。 因而,很多人欢迎低油价及低大宗商品价格的原因就在于,高油价及高大宗商品价格的后果如此恐怖。 问题 #5:若生产成本没有下跌,油价及其他大宗商品价格下跌是一个麻烦。 若大宗商品价格因某种原因下跌——即使是因债务泡沫破裂——都将影响相关商品企业愿意生产的数量,他们倾向减产。若价格跌得太厉害,一些企业甚至可能纷纷放弃这个市场。 即使貌似一个国家不需要下跌前的高油价,油价下跌后仍可能是带来麻烦。当油价处在高位是,石油出口商能获得高税收补贴,若没了这些税收,他们就需要削减诸如食品补贴及新脱盐工厂等项目。而若没了这些项目,民间骚乱可能会引发石油减产。 问题 #6:对中国及其他新兴市场的石油销售增长已引发债务增长。这一债务增长目前貌似正在停滞。 近年来,美国、欧盟及日本之外的其他国家,石油消费大多数取得增长。中国及其他新兴市场令石油需求保持在高位。 据英国《每日电讯报》记者普里查德(Ambrose Evans-Pritchard)的报道,资源费用占中国债务比例已大涨至稍稍超过美国水平。 据华尔街日报报道称,中国央行正为中国信贷[-3.53%]需求增长放缓而苦恼,其他新兴市场也貌似经历信贷削减。自2008年以来,美国、欧洲和日本均已推出非常宽松的货币政策。一些低利率的贷款被投资到新兴市场。而目前,投资者对新增投资立场变得更为谨慎,因担心美国加息。 当然,其他问题也影响债务及全球对大宗商品的需求。若利率上升,整体而言,很多企业家倾向于缩减贷款,因贷款成本变得不那么容易承受。一个国家对另一个国家的制裁,比如美国制裁俄罗斯,或者俄罗斯制裁美国,也倾向于削减全球市场对大宗商品的需求。 问题 #7:债务泡沫曾引发崩盘 曾准确预测美国楼市及信贷泡沫的经济师科隆博(Jesse Colombo)认为,经济萧条是喧嚣20年累积的“债务泡沫”的一大后果,而更长期来看,债务泡沫还将引发农业就业岗位减少,因很多机械电力代替了农民工作。而“债务泡沫”与“失业”的综合结果似乎就是全球目前面临的困境。 很多人认为,次贷危机是由“大萧条”引发。不过,2007-2008年期间的石油价格高涨也起到了重要作用。 问题 #8:若面对债务泡沫破裂,很可能的结果是大宗商品价格也会下跌。 这可能引发很多类型的能源产品供应崩溃。很明显,各国政府正在试图阻止发生另一场大宗商品崩盘。但问题是其能否成功托起大宗商品价格,以及能将其支撑多久。在一个有限的世界里,矿石燃料能源产量最终势必将下跌,只是我们不知道具体的时间框架罢了。 问题 #9:债务崩盘与资源开发 石油行业著名专家金休伯特先生(M. King Hubbert)曾设想过,在石油及其他化石燃料掘尽之前,某种新类型的燃料可能已完全取代了其功能。他甚至讨论过使用非常便宜的核能来液化的可能性。在这种情形下,可能发生的是:当全球资源被耗尽约50%的时候,石油供应开始下跌,而下跌方式将是非常对称的“休伯特曲线”。 这将是全球能源最理性的“预想”,但不是目前全球面临的现状。在当前形势下,若债务崩盘,那么地球上所剩下的大部分燃料都可能被搬到地面上,用以还债。 问题 #10:注定无法逃离达文西(Leonardo)能源系统 经济代表“中空”的一个理由是,经济丧失了制造不再需要的商品的能力,而另一个理由可能是:负债被过度利用到膨胀至当前这样的水平。一旦债务规模开始缩水,那么经济将很难再维持稳定。 很多人认为目前全球面临的问题是金融系统,或者需要一个没有负债的系统。但这貌似不可能存在,而一个基于负债的新金融系统只不过是“换汤不换药”。若我们试图创建一个没有矿石燃料的新金融系统,可能真的需要一切都重新开始了,因为即使目前“可再生能源”也是矿石燃料系统的一部分。我们需要重新回到直接从木头及其他不需要大量燃烧的自然产品,那才是真正的“可再生资源”系统。但目前来看,注定还是无法逃离“达文西(Leonardo)”能源系统。

|